此处显示的图表是 McKinsey & Company 和 GLEIF 的英文白皮书所发布的。不提供该图表的翻译。

商业信贷中的 LEI

McKinsey & Company 和 Global Legal Entity Identifier Foundation (GLEIF) 发布的白皮书,名为‘法人机构识别编码:交易对手唯一 ID 的价值 (The Legal Entity Identifier: The Value of the Unique Counterparty ID)’指出了与资本市场、商业交易和商业信贷展期相关的法人机构识别编码 (LEI) 使用的三种额外使用案例。虽然这些使用案例绝不是详尽无遗的,但是它们说明了 LEI 的广范应用。

在了解商业借款人的信贷展期时,放贷人要进行的第一个步骤就是确定实体身份、历史和所有权的群结构。这个工作通常比预期的要更困难。许多企业集团和小型企业包含众多名称相似的实体,每个实体都可能以多种方式,经过多个机构,甚至在多个国家中,与金融系统之间进行互动。

从交易对手识别到业务价值:使用 LEI,实现商业信贷展期的标准化

这个复杂的环境意味着放贷人——其通常只具备孤立的信息和数据系统——可能会发现要明确识别各个客户很困难。在不同机构内部和之间共享数据,以管理风险和危害,因此变得相对复杂。

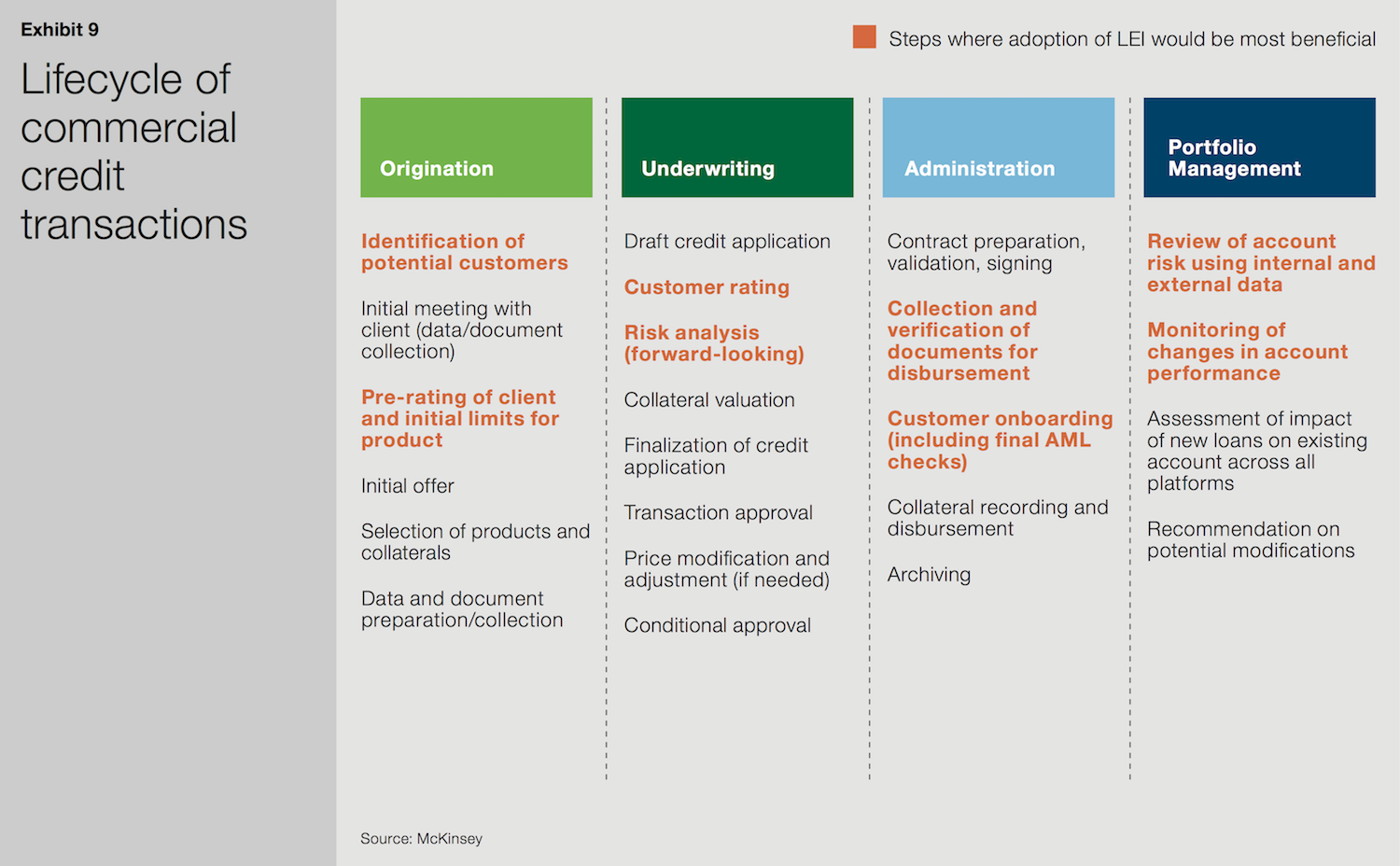

在商业信贷生命周期的四个关键阶段(发起、审批、行政管理和资产管理),需要进行各种检查,其通常是高度人工化和耗时的。使用 LEI 可以针对借款人,更健全和更有效率地了解您的客户 (KYC),并实现对信息的更佳可追溯性。所有这些都将大量节省金融费用。

发起

在来源阶段中,除了实体身份的正确而可确认的信息之外,与银行往来的历史,以及外部金融/贷款历史也是至关重要的。若缺少这些信息,要提供适当的产品,或正确评估风险几乎是不可能的。

当许多实体未能输入其全称或输入了实体名称之前使用的不同名称,申请表的人为错误比例就会很高。这个倾向在小型和中型的企业中,以及较大集团的附属机构,更是容易普遍发生。使用 LEI,会有助于实现这些关键信息的标准化,这样,就会显著减少银行中后台在人工核实流程中所花费的时间。

审批和行政管理

在审批阶段,进行最终的风险分析和信贷批准,此时,有能力容易和准确地跟踪某个机构的历史,甚至是更有帮助的。此外,在管理阶段,当实体被加入到放贷人的系统中时,使用单一的识别编码将强化并加速必要的反洗钱(AML)和合规确认。

资产组合管理

最后,在贷款已发放,并且投资组合管理阶段开始后,放贷人必须使用内部和外部的数据,来审查账户风险,同时监控账户绩效的变更。这要求进行大量的数据核对,以确保风险特性是最新的和准确的。LEI 可以加速数据调整,并且有助于确认其准确性。

在商业信贷周期的全部四个阶段中,使用 LEI 将可推动流程的自动化与数字化,通过提供一个新的数据字段,而该数据字段可在所有系统中标准化。

要更多地了解 McKinsey 和 GLEIF 联合白皮书中描述的 LEI 使用案例,请参考这些专门的 GLEIF 网页:‘资本市场中的 LEI’和‘贸易融资中的 LEI’。