O gráfico mostrado aqui foi publicado com o Livro Branco em inglês divulgado pela McKinsey & Company e GLEIF. A tradução do gráfico não está disponível.

LEI em Crédito Comercial

O Livro Branco publicado pela McKinsey & Company e pela Global Legal Entity Identifier Foundation (GLEIF) intitulado “O Identificador da Entidade Jurídica: O Valor da Identificação Única da Contraparte (The Legal Entity Identifier: The Value of the Unique Counterparty ID)” identifica três casos de uso adicionais para o uso do Identificador de Entidade Jurídica (LEI) relativas a mercados de capitais, transações comerciais e extensão do crédito comercial. Embora estes não sejam de forma alguma exaustiva, eles ilustram a ampla aplicação de LEIs.

Ao procurar ampliar o crédito para mutuários comerciais, o primeiro passo para um credor é verificar a identidade, a história e a estrutura do grupo de propriedade da entidade. Esta tarefa é muitas vezes muito mais difícil do que o esperado. Muitos grupos corporativos e pequenas empresas incluem inúmeras entidades com nomes semelhantes e cada uma delas pode interagir com o sistema financeiro de múltiplas formas, em várias instituições e mesmo em vários países.

Da identificação da contraparte ao valor comercial: Usando o LEI para padronizar a extensão de crédito comercial

Este ambiente complexo significa que os credores - que muitas vezes têm sistemas de TI e armazenamento de dados - podem ter dificuldade em inequivocamente identificar clientes únicos. O compartilhamento de dados dentro e entre instituições para o gerenciamento de riscos e exposição torna-se complicado.

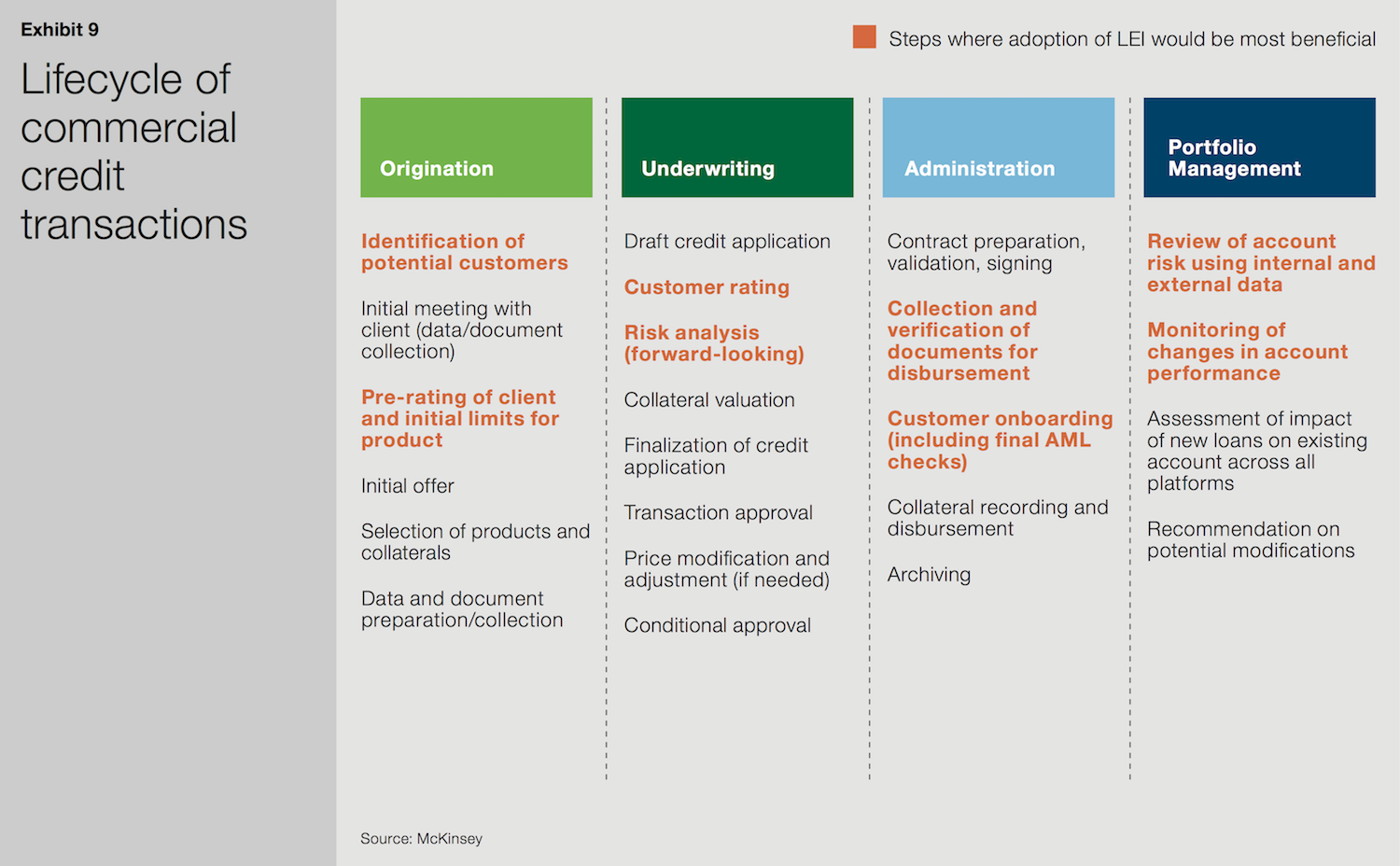

Durante cada uma das quatro fases-chave do ciclo de vida do crédito comercial (origem, subscrição, administração e gerenciamento de portfólio), diversas verificações são necessárias e que muitas vezes são manuais e demoradas. O uso do LEI permite a conhecer seu cliente (KYC) mais robusto e eficiente nos mutuários, bem como uma melhor rastreabilidade de informações. Tudo isso gerará economias financeiras consideráveis.

Origem

A existência de informações corretas e verificáveis sobre a identidade, histórico com o banco e histórico financeiro/empréstimo externo da identidade é crucial durante a fase de originação. Sem essas informações, é quase impossível oferecer produtos adequados ou avaliar o risco com precisão.

O erro humano é alto nos formulários de aplicação, com muitas entidades não conseguindo inserir o nome completo ou inserir uma variação do nome da entidade anteriormente utilizada. Esta tendência é especialmente prevalente entre pequenas e médias empresas, bem como afiliadas de grupos maiores. O uso de um LEI ajudaria a padronizar essas informações importantes e, como tal, reduziria significativamente o tempo que os escritórios intermediários e de área administrativa dos bancos gastam nos processos de verificação manual.

Subscrição e administração

A capacidade de facilmente e precisamente rastrear o histórico de uma entidade é ainda mais útil durante a fase de subscrição, quando as análises de risco finais e aprovação de crédito são realizadas. Além disso, durante a fase de administração, ao instalar uma entidade nos sistemas do credor, o uso de um único identificador fortaleceria e aceleraria as verificações requeridas para antilavagem de dinheiro (AML) e conformidade.

Gerenciamento de portfólio

Por último, depois que o empréstimo foi emitido e a fase de gerenciamento de portfólio começa, o credor deve usar dados internos e externos para revisar o risco da conta, além de monitorar mudanças no desempenho da conta. Isso requer uma quantidade considerável de reconciliação de dados para garantir que o perfil de risco esteja atualizado e preciso. Os LEIs podem acelerar a reconciliação de dados e ajudar a confirmar sua precisão.

Em todas as quatro fases do ciclo de vida do crédito comercial, o uso de um LEI facilitaria a automação e digitalização de processos ao fornecer um novo campo de dados que poderia ser padronizado em todos os sistemas.

Para saber mais sobre os casos de uso do LEI descritos no Livro Branco conjunto da McKinsey e GLEIF, consulte estas páginas dedicadas do site GLEIF: “LEI em Mercados de Capitais” e “LEI em Financiamento Comercial”.