O gráfico mostrado aqui foi publicado com o Livro Branco em inglês divulgado pela McKinsey & Company e GLEIF. A tradução do gráfico não está disponível.

LEI em Financiamento Comercial

O Livro Branco publicado pela McKinsey & Company e pela Global Legal Entity Identifier Foundation (GLEIF) intitulado “O Identificador da Entidade Jurídica: O Valor da Identificação Única da Contraparte (The Legal Entity Identifier: The Value of the Unique Counterparty ID)”, discute três casos de uso que demonstram a aplicação potencial mais ampla do Identificador da Entidade Jurídica (LEI). Esses casos de uso - que não pretendem ser exaustivos - são relativos a mercados de capitais, operações comerciais e a extensão de crédito comercial. Os casos de utilização são especialmente relevantes para grandes corporações, pequenas empresas e suas instituições bancárias e bancos de investimento.

Os bancos que concedem financiamento comercial poderiam poupar até US$ 500 milhões por ano em termos globais usando o LEI na emissão de cartas de crédito.

Da identificação da contraparte ao valor comercial: A utilização dos LEI em financiamento comercial

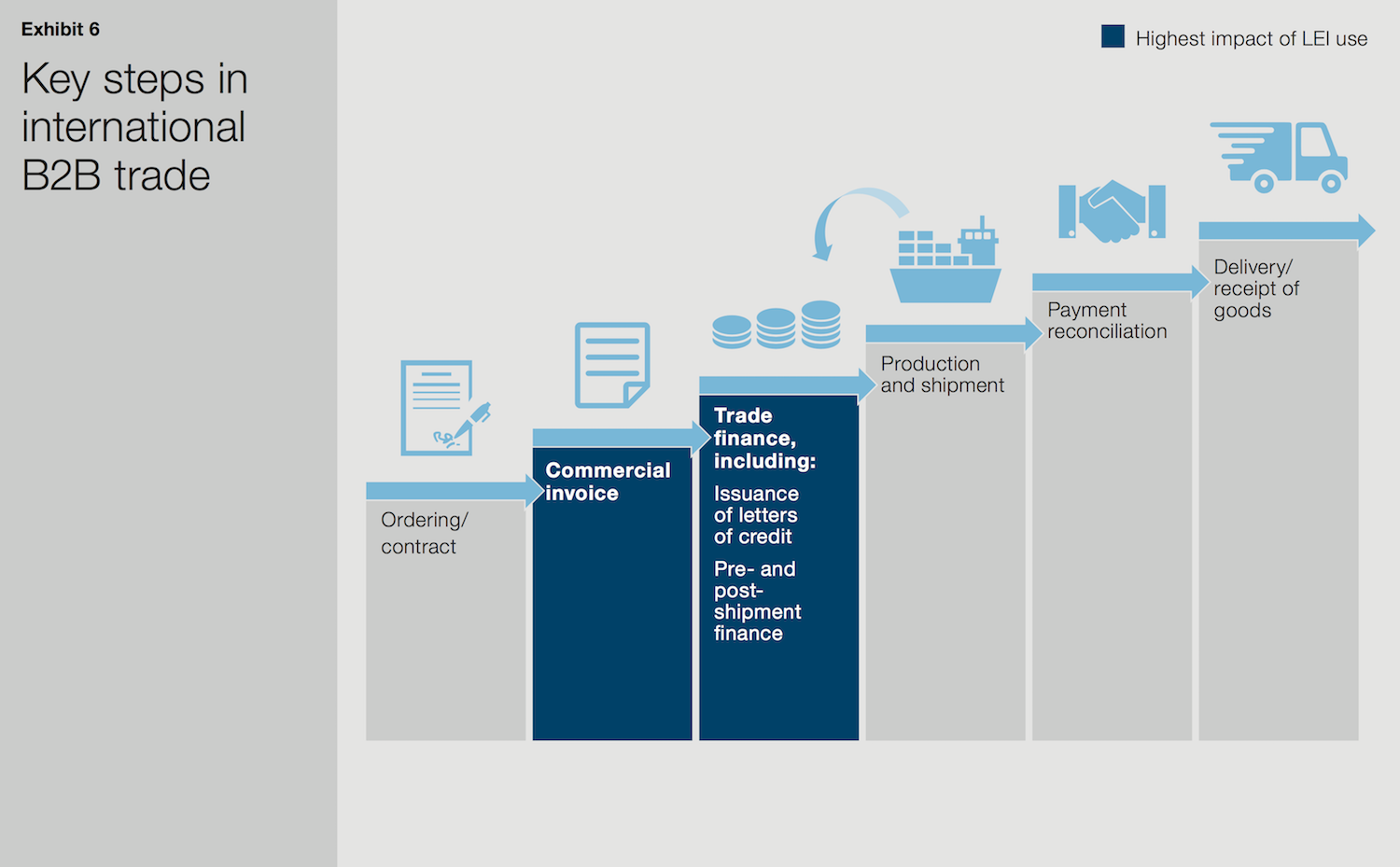

O ciclo de vida das transações comerciais é complexo. Envolve a encomenda de mercadorias, o envio de faturas das mercadorias, a obtenção de financiamento comercial, a produção das mercadorias, a reconciliação de pagamentos e a entrega/recebimento das mercadorias. A lista é interminável. O livro branco verificou que o uso de um LEI poderia ter um impacto considerável sobre o faturamento e o elemento de financiamento comercial deste ciclo de vida.

Durante todo o ciclo de vida da transação comercial, diversas atividades manuais que consomem tempo são necessárias para concluir a transação. Isso é especialmente verdadeiro relativamente às transações internacionais. Em particular, verificar as identidades das contrapartes envolve frequentemente uma grande quantidade de processamento manual. O uso do LEI poderia automatizar a verificação da identidade e permitir a digitalização de várias das atividades requeridas nas etapas de faturamento e financiamento comercial de uma transação comercial. Até poderia mesmo potencialmente reduzir o tempo necessário para a troca de pagamentos.

Os LEIs iriam possibilitar a identificação imediata e digitalizada das entidades e permitiriam que os bancos reduzissem drasticamente o tempo e os recursos gastos nas verificações e investigações de antecedentes

O financiamento comercial abrange uma ampla variedade de produtos e serviços que facilitam o comércio internacional. Na aplicação mais relevante para LEIs, os compradores obtêm cartas de crédito ou letras de câmbio dos seus bancos para facilitar os pagamentos a vendedores, e os vendedores usam as ordens de compra ou faturas para obter financiamento para a produção e compra. O processo de aquisição e utilização de cartas de crédito é particularmente demorado e geralmente envolve várias etapas, muitas dos quais exigem verificações da identidade e reconciliação. Para mitigar os riscos e respeitar o regulamento de anti-lavagem de dinheiro (AML), tanto o banco do comprador como o do banco do vendedor têm que realizar várias verificações da contraparte. Estes controles atualmente dependem muito fortemente do processamento manual e de documentação em papel. Além disso, os bancos utilizam um conjunto de bases de dados para executar estas verificações, mas eles só conseguem pesquisar pelo nome da entidade, criando o risco significativo visto que várias entidades podem ter nomes semelhantes.

Estas verificações manuais poderiam ser simplificadas consideravelmente e serem menos dispendiosas por meio da adoção do LEI. Os LEIs iriam possibilitar a identificação imediata e digitalizada das entidades e permitiriam que os bancos reduzissem drasticamente o tempo e os recursos gastos nas verificações e investigações de antecedentes. Estas eficiências iriam ser aumentadas pela redução da incidência de falsos positivos, com base no regulamento AML e outras listas de conformidade. Em vez de pesquisar por nome, as instituições poderiam simplesmente procurar as bases de dados relevantes usando o LEI único de cada entidade – ou, em uma fase avançada, utilizando uma única base de dados.

Além de facilitar os esforços de AML, o uso do LEI pode atenuar o risco de fraude. Usando o LEI da entidade, o banco de um vendedor poderia rastrear faturas pendentes para identificar atividades suspeitas, como várias faturas para o mesmo envio.

Os bancos que concedem financiamento comercial poderiam poupar até US$ 500 milhões por ano em termos globais usando o LEI na emissão de cartas de crédito

O LEI torna as duas atividades-chave seguintes em um processo complicado muito mais simples: verificação de entidades e rastreamento do histórico de uma entidade. Anualmente, os bancos poderiam potencialmente, de forma coletiva, poupar entre U.S.$250 milhões a U.S.$500 milhões por ano se os LEIs fossem usados para identificar entidades internacionais e para automatizar o rastreamento do seu histórico para a emissão de cartas de crédito. No seu potencial máximo, estas poupanças poderiam representar quatro porcento do atual custo base de operações de comércio globais. A extremidade inferior desta estimativa pressupõe uma elevada adoção na Europa e na América do Norte, com baixa adoção na Ásia, enquanto a extremidade superior da estimativa pressupõe uma elevada adoção em termos globais.

Assim como estas eficiências, o uso do LEI também facilitaria uma melhor gestão do risco permitindo que os bancos mantivessem uma visão mais holística da entidade a transacionar.

Para saber mais sobre os casos de uso do LEI descritos no Livro Branco conjunto da McKinsey e GLEIF, consulte estas páginas dedicadas do site GLEIF: “LEI em Mercados de Capitais” e “LEI em Crédito Comercial”.