Die hier gezeigte Grafik wurde im gemeinsamen Arbeitspapier von McKinsey & Company und GLEIF in englischer Sprache veröffentlicht. Eine Übersetzung der Grafik steht nicht zur Verfügung.

Der LEI an den Kapitalmärkten

Das von McKinsey & Company und der Global Legal Entity Identifier Foundation (GLEIF) herausgegebene Arbeitspapier mit dem Titel „Der Legal Entity Identifier: Der Wert einer eindeutigen Kennung für Gegenparteien (The Legal Entity Identifier: The Value of the Unique Counterparty ID)“ zeigt die Anwendungsbereiche des Legal Entity Identifiers (LEI) während des gesamten Lebenszyklus der Kundenbeziehung an den Kapitalmärkten anschaulich auf. Der primäre Wert des LEIs in diesem Segment leitet sich von der Verringerung der Kosten des Onboarding von Kunden sowie von Middle- und Back-Office-Tätigkeiten im Zusammenhang mit der Verarbeitung von Aktien-, Anleihen- und anderen Wertpapiergeschäften ab.

Ebenso wichtig ist sein Einsatz bei internen betrieblichen Abläufen. Interne Betriebsteams setzen den LEI verstärkt als das primäre Attribut ein, mit dem Handelsinformationen des Kunden, die oftmals in unterschiedlichen internen Systemen abgelegt und mit verschiedenen Kundenidentifikationsnummern gekennzeichnet sind, erfasst und synchronisiert werden. Sie stellten fest, dass Arbeitsvorgänge im Zusammenhang mit interner Kommunikation und Handelsabgleich durch seinen Einsatz vereinfacht und beschleunigt werden.

Von der Kontrahentenidentifikation bis zum Unternehmenswert: Der Einsatz des LEIs an den Kapitalmärkten

Banken beginnen damit, den LEI als wirksame Kennung beim Onboarding von Kunden einzusetzen. Dies gilt insbesondere für Geschäftsaktivitäten im Zusammenhang mit den Anforderungen der Legitimationsprüfung von bestimmten Neukunden zur Verhinderung von Geldwäsche (Know your customer, KYC) und dem Dokumentationsmanagement.

Bei KYC-Prozessen überprüfen die Unternehmen die Identität ihrer Kunden, indem sie fundierte Due Diligence-Prüfungen durchführen. Aufgrund der mangelnden Einheitlichkeit in diesen Prozessen wenden Banken für diese Aufgabe viel Zeit und Ressourcen auf. Erschwerend kommt hinzu, dass möglicherweise in verschiedenen Geschäftsbereichen der Bank für den gleichen Kunden unterschiedliche Identifikatoren verwendet werden. Auch von der Bank zur Unterstützung bei der Erhebung von Daten im Zusammenhang mit KYC beauftragte Diensteanbieter verwenden unter Umständen ihre eigenen Identifikatoren. Was eigentlich eine einfache Aufgabe sein sollte, ist tatsächlich eine komplexe, zeitaufwendige und ressourcenintensive Arbeit.

Darüber hinaus können für den Kunden nachteilige Folgen entstehen. Wenn zum Beispiel ein Kunde schnell Geld benötigt, platziert er möglicherweise eine Order zum Verkauf einer Anleihe oder Aktie. Nun kann es aber sein, dass die Bank Schwierigkeiten hat, die erforderlichen Dokumente sofort zu ermitteln, da diese mit einer Kontonummer anstelle einer Rechtsträger-Kennung (Legal Entity Identification) versehen sind, und sie somit das Konto des Kunden für den Handel sperrt.

Durch die allgemeine Einführung des LEIs könnten in der Investmentbanking-Branche über 150 Mio. US-Dollar eingespart werden

Wenn dagegen alle am Prozess Beteiligten die Kundeninformationen mit einem LEI kennzeichnen würden, wäre dies wesentlich effizienter und transparenter. LEIs können über die Vereinfachung von Prozessen und die Gewährleistung eines besseren Kundenservice hinaus auch die Kapazität an Vollzeitbeschäftigten (FTE-Kapazität) ausweiten, und Banken können schneller mit ihren Kunden Geschäfte abwickeln. Investmentbanken beschäftigen üblicherweise 1000 bis 1500 Vollzeitbeschäftigte (FTEs), deren Schwerpunkt das Onboarding ist. Laut McKinsey dauert der Onboarding-Prozess 120 Tage. Würde der LEI auf breiterer Basis genutzt werden, könnte die Dauer des Onboarding deutlich verkürzt werden, sodass Banken den Handel mit ihren Kunden wesentlich früher beginnen könnten. Das Onboarding-Team stünde dann auch für andere Aufgaben zur Verfügung.

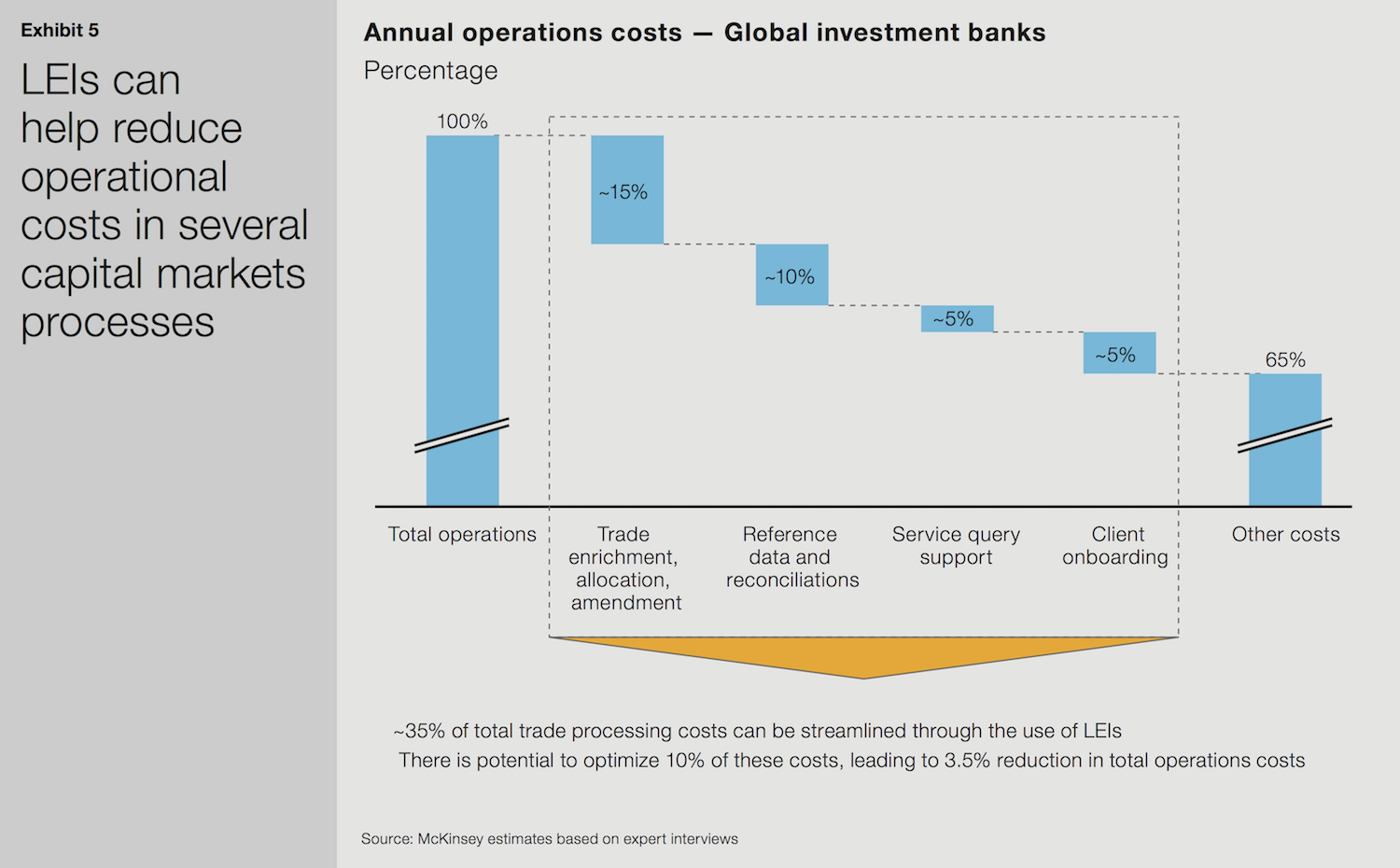

Das Arbeitspapier hat eine Schätzung zum Ergebnis, laut der durch die Einführung des LEIs bei der Abwicklung des Onboarding am Kapitalmarkt und des Wertpapierhandels die jährlichen Kosten für Handelsabwicklung und Onboarding um 10 Prozent reduziert werden könnten. Dies hätte eine Reduzierung der Gesamtkosten für Kapitalmarkttransaktionen um 3,5 % zur Folge, die sich allein für die globale Investmentbanking-Branche auf eine jährliche Ersparnis in Höhe von über 150 Mio. USD beläuft.

Banken, die den LEI noch nicht in ihren Handels- und Onboardingprozessen einsetzen, könnten hinsichtlich Effizienz, Schnelligkeit und verbessertem Kundenservice profitieren. Würden sich mehr Rechtsträger für den LEI registrieren, so wäre der Nutzen für alle Banken deutlich höher. Insbesondere würden sie beim Handel mit Kunden durch die Verkürzung der Markteinführungszeit zusätzliche Einnahmen generieren und gleichzeitig das Kundenerlebnis verbessern.

Durch den LEI wird die Komplexität des Onboarding von Kundenunternehmen beseitigt

Weiterführende Informationen darüber, wie durch eine allgemeine Einführung des LEIs die Komplexität von Geschäftsvorgängen überwunden und für Finanzdienstleistungsunternehmen ein messbarer Mehrwert geschaffen werden würde, finden Sie im GLEIF-Forschungsbericht mit dem Titel „Eine neue Zukunft für die Identifikation von Rechtsträgern“ (A New Future for Legal Entity Identification).

Der Bericht beschreibt die Ergebnisse der GLEIF-Studie über die Herausforderungen der Rechtsträgeridentifikation bei Finanzdienstleistungen einschließlich der Know-Your-Customer(KYC)-Due-Diligence. Des Weiteren zeigt er auf, wie durch den Ersatz fragmentarischer Angaben durch ein weltweit anerkanntes, auf der allgemeinen Einführung des LEIs beruhendes Konzept die Komplexität von Geschäftsvorgängen beseitigt und für Finanzdienstleistungsunternehmen ein messbarer Mehrwert geschaffen werden würde.

Weitere Informationen zu den im Arbeitspapier von McKinsey & Company und GLEIF beschriebenen Anwendungsfällen für LEIs finden Sie auf den folgenden GLEIF-Webseiten: „Der LEI bei Handelsfinanzierungen“ und „Der Einsatz des LEIs bei Handelskrediten“.